教育費の準備が不十分で、子供の進学が近づいているという状況に対する焦りを感じている親御さんはたくさんいます。

この記事を書いている筆者も2人の小学生がいて、教育費に頭を抱えております。

住宅ローンの返済や日々の生活費で手一杯で、教育費を確保する余裕がない家庭も少なくありません。

事実として、親が子供の進学のための教育費を全額準備するのは困難なケースが多く、奨学金を活用する学生も増えています。

それでも奨学金には返済が必要なものもありますから、できれば「子供には負担をかけたくない。避けたい。」という気持ちは強いでしょう。

ここでは「教育費が足りない!」と気づいたときにできる対応策、そして教育費が不足する理由を説明します。

幼稚園、小学校、中学校、高校にかかる教育費の目安

「いったいどのくらい、教育費がかかるの?」

と不安になることもあります。

文部省が令和3年度に子供の学習費を調査した結果をもとに、幼稚園~高校にかかる教育費の目安を解説します。

令和3年度子供の学習費調査結果

調査日: 令和4年12月21日

文部省による調査

| 学校種別 | 学習費総額(令和3年度) | 学習費総額(平成30年度) |

|---|---|---|

| 公立幼稚園 | 16万5,126円 | 22万3,647円 |

| 私立幼稚園 | 30万8,909円 | 52万7,916円 |

| 公立小学校 | 35万2,566円 | 32万1,281円 |

| 私立小学校 | 166万6,949円 | 159万8,691円 |

| 公立中学校 | 53万8,799円 | 48万8,397円 |

| 私立中学校 | 143万6,353円 | 140万6,433円 |

| 公立高等学校(全日制) | 51万2,971円 | 45万7,380円 |

| 私立高等学校(全日制) | 105万4,444円 | 96万9,911円 |

調査の内容

1)調査対象:公立並びに私立の幼稚園,小学校,中学校及び高等学校(全日制)の

幼児・児童・生徒の保護者

2)調査方法:全国52,903人(1,600校)を対象とした抽出調査

(うち有効回答数 27,257)

3)調査項目:保護者が支出した1年間・子供一人当たりの経費(学校教育費,学校

給食費,学校外活動費),世帯の年間収入,保護者・兄弟姉妹の状況等注: 新型コロナウイルス感染症の影響により、令和2年度調査は中止。今回の調査は平成30年度調査から3年ぶりの実施となった。

学校種別・公立私立別学習費総額合計の推移

幼稚園3歳から高等学校第3学年までの15年間について,各学年の学習費総額の

合計は以下のとおりです。

文部科学省「令和3年度学校基本統計(学校基本調査報告書)」より

| 区 分 | 平 成 24 年 度 | 平 成 26 年 度 | 平 成 28 年 度 | 平 成 30 年 度 | 令 和 3 年 度 |

|---|---|---|---|---|---|

| 公⽴幼稚園 | 659,363 | 634,881 | 682,117 | 649,088 | 472,746 |

| 私⽴幼稚園 | 1,461,564 | 1,492,823 | 1,445,385 | 1,584,777 | 924,636 |

| 公⽴⼩学校 | 1,829,736 | 1,924,383 | 1,934,173 | 1,926,809 | 2,112,022 |

| 私⽴⼩学校 | 8,538,499 | 9,215,345 | 9,164,628 | 9,592,145 | 9,999,660 |

| 公⽴中学校 | 1,351,309 | 1,444,824 | 1,433,090 | 1,462,113 | 1,616,317 |

| 私⽴中学校 | 3,887,526 | 4,017,303 | 3,979,521 | 4,217,172 | 4,303,805 |

| 公⽴⾼等学校(全⽇制) | 1,158,863 | 1,226,823 | 1,351,336 | 1,372,072 | 1,543,116 |

| 私⽴⾼等学校(全⽇制) | 2,886,198 | 2,973,792 | 3,109,805 | 2,904,230 | 3,156,401 |

教育費の推移を分析して気づいた点

私立と公立の教育費の差がすごい

公立学校の教育費は、私立学校と比較して一般的に低いです。

特に小学校と高等学校(全日制)において、私立の教育費は公立の教育費の数倍となっています。

これは、私立学校が提供する特別なプログラムや施設、そして一般的に良好な学習環境を反映している可能性があります。

時系列的な推移

公立の幼稚園の教育費は、平成30年度から令和3年度にかけて急激に減少しています。

これは、政策変更や公立幼稚園のサービス内容の変更などが影響している可能性が考えられます。

一方、公立の小学校、中学校、高等学校(全日制)の教育費は、全体的に増加傾向にあります。

教育に対する投資が増加しているか、インフレーションなどの経済的な要因が影響している可能性が考えられます。

私立の幼稚園の教育費も、平成30年度から令和3年度にかけて大きく減少しています。

公立の幼稚園と同様の要因や、競争の影響で価格を下げざるを得なくなったなどの要因が考えられます。

今後の教育費についての考え方

長期的な目線で教育費を確保する

子供の教育を考える際、長期的な視点で予算を設定することが必要です。特に、私立学校を希望する場合、教育費の高さを考慮に入れた上での計画が求められます。

公立と私立の選択

子供の教育の質や学習環境、そして家計の状況を考慮して、公立と私立のどちらを選択するかを検討することが重要です。

将来の変動を予測

過去のデータを参考にしつつも、将来的な経済状況や政策の変更、教育環境の変動などを予測し、柔軟に対応できる計画を立てることが望ましいです。

子供の教育にかかる費用は重要ですが、最も重要なのは子供の幸福と成長です。

どの学校を選択するかは、教育費だけでなく、子供の性格や興味、家族の価値観など、多くの要因を考慮して決定するべきです。

教育費が足りなくなる理由

①教育費の貯金が不十分だった

教育費が不足する最も一般的な理由は、「教育費の貯金が不十分だった、もしくは全くなかった」という事実にあります。このような状況の家庭では、収入と支出がほぼ均衡しており、余裕がほとんどないことが多いです。

さらに、習い事や塾の費用に多額を投じる結果、「進学のための教育費を貯めることができなかった」という事態に陥ることもあります。家計の見直しを行い、固定費など節約できる箇所がないか確認してみると良いでしょう。

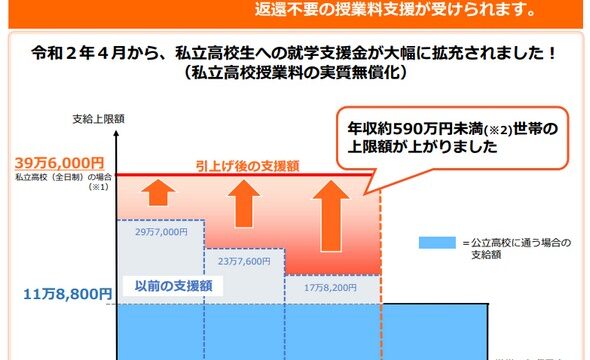

②国の支援制度に過度に依存していた

教育費が不足する理由としては、「国の支援制度に過度に依存していた」というケースもあります。国の支援制度は様々な形で提供されていますが、その中心的な目的は「経済的な困難により進学や就学が難しい学生を援助する」ことにあります。

これらの制度を利用するためには、「世帯年収が特定の金額以下である」など、さまざまな条件を満たす必要があります。これは逆に言えば、もし家庭の経済状況が改善し、収入が増えた場合、制度の適用条件から外れてしまう可能性があるということです。

たとえば、「夫の収入が増えた!」と喜んだものの、その結果として世帯年収が上がり、支援制度の要件から外れてしまうケースです。このような状況では、逆に生活費のやりくりが困難になることもあります。

また、法律の改正により、一度は制度の対象であった家庭が条件から外れてしまう可能性も存在します。したがって、国の支援制度は積極的に利用すべきですが、その一方で、これに過度に依存してしまうと教育費が足りなくなるリスクが増大することを理解しておくことが重要です。

③教育資金に手を付けてしまった

教育費が不足する理由の一つとして、これまで築き上げてきた教育資金に手を付けてしまったケースも見受けられます。

これはマイホームの購入、急な病気や事故など、予期せぬ事態が発生した場合に特に起こり得ます。

理想的には、教育資金は子供の学費専用として使われるべきですが、現実にはそうもいかないこともあるでしょう。

このような事情が発生した場合、教育資金に手を付けるしかない場合もあります。

しかし、こうしたリスクを事前に想定し、マイホーム購入用や緊急時用といった目的別の積立貯金をすることで、教育資金への影響を最小限に抑えることが可能です。

特定の目的に対する貯金の設定は、家計管理の上で非常に有用な手段であり、その効果は大きいと言えるでしょう。

④子供の進学先が予想外の変更になった

子供の進学先が予想外の変更になった場合、それに伴う教育費の増大は、家計を圧迫する大きな要素になることでしょう。

例えば、当初は国公立への進学を考えていたが、途中で私立への進学が決まったとなれば、予定していた教育費の枠を大きく超える可能性があります。

子供の進学先が変わる要因は、学力の問題や将来の夢、本人が追求したい特定の道など、さまざまです。

親としては、子供の将来のため、可能な限り希望する進路に進むことが望ましいと思うでしょう。

その一方で、教育費という厳しい現実を無視することはできません。

このような状況を避けるためにも、親子で定期的にコミュニケーションをとり、進学のプランについて話し合うことが重要です。

お互いが納得できる形で進学に向けた準備を進めていくことが、教育費の管理にもつながるのです。

⑤浪人生となってしまった

子供が大学受験に失敗し、浪人生となってしまった場合も、教育費が突然増大する一因となります。

大学受験は思いのほか費用がかさみ、保険的に複数の大学を受ける余裕がない場合もあるでしょう。

しかし、その結果として一度落ちてしまうと、浪人という道を選ぶ可能性が高くなります。

浪人生となると、大学に進学するためには再度受験を行わなければならず、そのためには予備校などに通う必要があります。

その結果、教育費は一年分増えるというリスクがつきまとうのです。

教育費をギリギリまで絞って準備していた家庭にとっては、この一年分の教育費の増加は、家計にとって大きな打撃となることは避けられません。

子供の進学という大切な局面で、教育費の準備に際しては、このようなリスクも考慮に入れ、できるだけ余裕を持った計画を立てることが望ましいです。

教育資金が足りない時の対策方法

子供の明るい未来を願い、希望の中学、高校、大学への進学や望ましい就職先を望むのは、すべての親の共通する思いでしょう。

しかし、そのために必要となる教育費や塾代、大学進学費をどうやって準備するかという課題は、多くの親が抱える難問です。

教育費や進学費を十分に用意できている家庭は少なく、どうしても教育費が足りないという状況に陥ることも少なくありません。

そうした厳しい状況でも、それに対応するための策は存在します。以下に、教育費が不足してしまった場合に取れるアプローチについて解説します。

家計を見直す

教育費が不足している場合、まずは家計の見直しを検討することが重要です。それでは具体的にどのような節約策があるのでしょうか。

まず、日常の生活費を見直すことから始めましょう。

食費、光熱費、交通費など、毎月の固定出費を見直してみると、無駄な支出があるかもしれません。たとえば、食費については家族で一緒に食事を作ったり、ランチパックなどを自作するなどして、外食費用を抑えることが可能です。

また、光熱費はエアコンや電灯の使用を適度に抑えること、冷暖房器具の効率的な利用などで節約することができます。

次に、余分なサブスクリプションサービスや不要な会員制サービスを解約しましょう。映画鑑賞、音楽配信、雑誌購読など、利用頻度が少ないものは削減対象となります。

また、スポーツジムや各種クラブの会員であれば、一時的に休会するなどして費用を節約することも考えられます。

さらに、大きな出費となるレジャーや旅行も見直しの対象になります。例えば、地元のイベントや公園、博物館など、低コストで楽しめる活動に切り替えるといった工夫が求められます。

以上のように、教育費が足りないときは、生活のあらゆる面で見直しを行い、無駄を省いて節約することが有効な対策となります。

教育費を借りる

「教育費を借りる」という選択肢があります。

これは、教育資金の準備が不十分な場合に、「教育ローン」や「奨学金」のような制度を活用し、教育費を補うという方法です。

実際に、この制度を利用し、大学に通学している方もいるでしょう。

確かに、これらの制度は進学を望む際の大きな助けになります。

しかしながら、この方法はあくまで借金をするということです。

だからこそ、それぞれの制度を深く理解し、最小限度の金額を借りることが非常に重要となります。

それでは、これらの制度の詳細について、一緒に見ていきましょう。

教育ローンとは

教育ローンとは、教育資金を目的として借りる制度のことを指します。

この制度は大きく二つに分類され、一つは国が提供する教育ローン(日本政策金融公庫による教育一般貸付)で、もう一つは民間金融機関、例えば都市銀行や地方銀行等が提供する教育ローンとなります。

教育ローンの特性として、学生の親(保護者)が借り、その親(保護者)が返済する形が一般的です。

そして、ローンを組んだ直後から返済が始まります。

国(日本政策金融公庫)の教育ローン

日本政策金融公庫が提供する「国の教育ローン」は、多様な条件に応じた優遇措置が満載である点が特徴と言えます。

金利は年1.95%(固定金利・保証料別)で、一人親家庭や世帯収入200万円以内など一定の条件を満たす場合、さらに金利が低下します。

借入限度額は基本的に350万円ですが、自宅から通学、修業年限が5年以上の大学、大学院、3カ月以上の海外留学など特定の条件下では450万円まで借りることができます。

返済期間は通常15年以内ですが、一定の条件下では18年以内となることもあります。

民間金融機関の教育ローン

一方、「民間金融機関の教育ローン」では、その金融機関により金利、借入限度額、返済期間が異なります。

そのため、一概に述べることは難しいですが、国の教育ローンと比較すると、全体的に金利は高めで、借入限度額は大きい傾向があります。

加えて、一部の金融機関では、住宅ローンなどの他のサービスを利用している場合、金利が下がる制度も存在します。

奨学金とは

奨学金とは、主に学生が教育を受けるための経済的支援を提供する制度を指します。

学生が資金を必要とする場合、多くの場合、学費、生活費、教材費などをカバーする目的で利用されます。

奨学金は主に二つの形態があります。

一つは返済が必要な「貸与型」、もう一つは返済が不要な「給付型」です。

貸与型奨学金は、名前の通り学生に資金を貸与し、後日返済が必要な形態の奨学金です。

返済条件や利息は奨学金の種類や提供機関により異なります。

金利が低い、または無利息の奨学金も存在し、これは教育ローンと比べて負担が軽減される点でメリットとなります。

一方、給付型奨学金は、学生に対して資金が提供され、その後の返済が不要な形態の奨学金です。

給付型奨学金は、学業成績優秀者や特定の条件を満たす学生に対して提供されることが多く、これらは受け取った学生にとって負担のない経済的支援となります。

奨学金制度は、学生が自身の教育を追求し、夢やキャリアを追い求めることを可能にする重要な道具です。

これにより、経済的な困難に直面している学生でも質の高い教育を受けるチャンスが広がります。

教育費が足りないときはキャッシングも検討するべき?

教育費について、足りないときにキャッシングを検討するべきか考えてみましょう。

教育は子どもたちの未来を形成する重要な投資であり、しっかりと計画することが必要です。

教育費は決して安いものではなく、特に私立の教育機関に通わせる場合は、その費用はさらに上がります。

一般的に言われている子ども1人にかかる教育費の目安は約1,000万円で、これは国公立の教育機関に通う場合の金額です。

しかし、すべて私立に進学すると、この金額はなんと2,000万円以上になります。

このような高額な教育費をどうやって捻出するのか、という問題が浮上します。

そこでキャッシングを検討する人もいるでしょう。

その前に一度、教育ローンとキャッシングの金利を比較してみることをおすすめします。

教育ローンの金利は、たとえば日本政策金庫の教育ローンが1.71%、住信SBIネット銀行が1.775%~3.975%、イオン銀行が2.80%~3.80%など、比較的低めに設定されています。

一方、キャッシングの金利は、クレジットカードが18%程度、銀行系のカードローンが3~15%程度、消費者金融系のカードローンが5~18%程度と、教育ローンよりも高い傾向にあります。

これらを比較すると、教育ローンの方が金利が低いことがわかります。

しかし、教育ローンは通常、教育機関への直接支払いが前提となっているため、他の生活費や教材費など、教育に関連する他の費用を賄うためには、キャッシングを考えることもあります。

それぞれの方法には利点と欠点があります。

教育ローンは金利が低い反面、利用できる用途が限られています。

一方、キャッシングは金利が高い反面、利用できる用途が広いです。

キャッシングは、手軽に現金を調達できるため、予期せぬ出費や一時的な資金繰りの問題に対応することができます。

例えば、教科書や参考書の購入、学習塾の費用、修学旅行などの教育に関連した費用に対応するために使用できます。

しかし、キャッシングには高い金利が適用されるため、長期間の利用や大額の借入れには注意が必要です。

適切な返済計画を立て、返済能力を超えない範囲で利用することが重要です。

一方、教育ローンは低い金利で長期間にわたって大きな金額を借りることができます。

これは学費や寮費など、大きな一時的な支出に対して特に有利です。

教育ローンはあくまで教育費用をカバーするためのものであり、日常的な生活費などには通常使用できません。

したがって、どちらを選択するかは家庭の経済状況や必要な資金の規模、期間、使用目的によります。

例えば、一時的な費用に対応するためにはキャッシングを、長期的な学費負担に対応するためには教育ローンを検討すると良いでしょう。

また、どちらの方法を選択するにせよ、返済計画はしっかりと立てることが重要です。

借入れをする前に、どのくらいの金額をどのくらいの期間で返済できるかを試算し、返済に困らないように計画を立てましょう。

また、金利や手数料などのコストも比較検討し、最も効率的な選択をすることが重要です。

教育費は大きな負担になりますが、適切な金融商品を利用することで、負担を軽減することができます。

自身の家庭の状況とニーズに合わせて、最適な選択をすることが大切です。

緊急の必要があるならカードローンを選択

緊急の資金が必要なとき、カードローンは迅速な手段として役立ちます。

多くのカードローンが手続きの迅速さを特徴とし、一部は即日融資も実現しているため、手軽に利用することが可能です。

ただし、カードローンの利息は教育ローンと比較すると高めであることが多いので、長期的な返済が予想される場合は金利の負担を検討する必要があります。金利の低いオプションへの切り替えで、コストを抑えることも考えられます。

カードローンは正社員だけでなく、アルバイトやパートの方も選択できることが多いです。振込やスマホ操作で気軽に手続きができ、家族や周囲にばれずに利用することもできます。

最近では、低金利のカードローンも増加しているので、事前の審査を通過しておけば、急な資金ニーズにも柔軟に対応することができます。

審査:最短20分 融資まで:最短20分

プロミスは三井住友銀行の傘下のSMBCコンシューマーファイナンスが運営しているカードローンです。

審査時間は最短20分で、急にお金が必要になったときも即日融資も可能。

プロミスのカードローンは、メールアドレスの登録とWeb明細利用を選択すれば借り入れした日の翌日から30日間無利息。

安定した収入があれば、パートやアルバイトの方でもお金を借りれるので、女性の方も安心して利用できます。

プロミスで即日借入れをしたい場合はネット経由で申し込みしてください。

審査:10秒簡易審査 融資まで:最短60分

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

三井住友カード(株)のSMBCモビットは三井住友カード株式会社が運営している消費者金融カードローンなので安心しておすすめできます。

全国の三井住友銀行ATMで借入返済が可能。

周囲に消費者金融でキャッシングしているとバレることなく融資を受けることができます。

もちろん、コンビニや近所の他銀行でも借入れできます。

三井住友カード(株)のSMBCモビットで今すぐ借りたいなら「完全WEB完結」というサービスに申し込むと、電話連絡や郵送物(カード)なしで借り入れができます。

まとめ

子供の教育費を一生懸命貯めていく過程で、自分たちの老後資金の準備がおろそかになってしまうという状況は、多くの家庭で見受けられます。

その結果、「子供の教育費に全てを注いでしまい、結果的に我々の老後資金がまったくない!」という事態に直面してしまう家庭も少なくありません。

老後の生活を過ごすためには、一般的には少なくとも3,000万円の貯蓄が必要とされています。

しかし、子供が成人に達し、教育費の必要性がなくなった時点で老後資金が不足していることに気づいた場合、それを補うのは容易なことではありません。

特に40代や50代以降になってからの資金調達は、時間的、経済的な制約が大きく、慌てて行動に移すことは困難です。

だからこそ、事前に計画を立て、子供の教育費だけでなく、自分たちの老後資金や緊急時のための貯蓄も考慮に入れておくことが重要です。

そして、それぞれの目的に応じて分けて貯金をすることが、安心した未来を創り出すための鍵となります。